发行GDR并在瑞士上市相对于港股IPO等其他融资渠道具有独特优势

10月31日晚间,东方财富发布公告称,拟发行全球存托凭证,并申请在瑞士证券交易所上市。

日前,东方财富开盘后迅速涨停截至10点半左右,股价涨幅超过2%公告称,东方财富本次募集资金将用于拓展和延伸理财产品和服务,加大对R&D科技的合作和投资,对子公司增资及建设海外分支机构,满足日常业务发展需要,补充营运资金

由于政策支持,估值高,审核时间短等优势,瑞士交易所逐渐成为部分a股公司海外上市的新选择。

东方财富计划登陆瑞士证券交易所

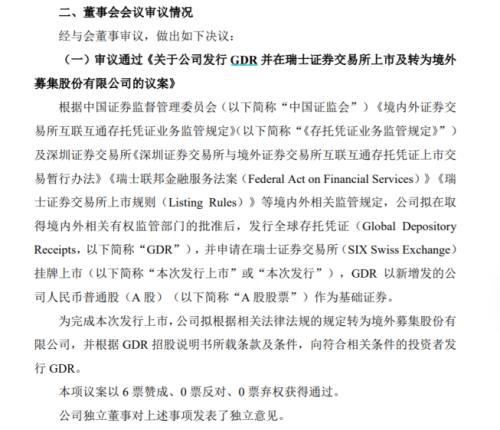

东方财富发布公告称,公司拟在获得境内外相关监管部门批准后,发行全球存托凭证并申请在瑞士证券交易所上市公司本次发行的以GDR为代表的新增基础证券a股不超过6.61亿股,不超过公司本次发行前普通股股本总额的5%

为完成上市,东方财富计划根据相关法律法规转换为境外股份有限公司,并根据GDR招股说明书所载条款向符合相关条件的投资者发行GDR。

公告称,东方财富在扣除发行费用后,本次发行GDR所募集的资金将用于拓展和延伸理财产品和服务,加大对R&D科技的合作和投资,增加子公司资本和建设海外分支机构,满足日常业务发展需要,补充营运资金,以进一步提升整体财富管理服务能力,巩固和提升公司的市场地位。

至于GDR与a股转换的限制期,本次发行的GDR在满足境内外监管要求的情况下,可以与标的证券的a股进行转换根据《存托凭证业务管理办法》的要求,本次发行的存托凭证自上市之日起120日内不得转换为境内a股公司控股股东,实际控制人及其控制的企业认购的GDR,自上市之日起36个月内不得转让

截至10月31日收盘,东方财富股价15.61元,总市值2063亿元,在证券板块仅次于中信证券。

2021年海外业务收入占比1.28%。

东方财富三季报显示,今年前三季度,公司实现营业收入95.61亿元,同比下降0.78%,归属于上市公司股东的净利润65.94亿元,同比增长5.77%净资产收益率下降至11.45%,同比下降5.29%

具体来看,今年前三季度,东方财富利息净收入18.44亿元,同比增长8.35%,手续费及佣金净收入41.74亿元,同比增长7.50%,值得一提的是,公司投资收益增长亮眼今年前三季度投资收益11.71亿元,同比增长137.46%三季报还显示,东方财富仍在增加对R&D的投资今年前三季度,东方财富研发费用达7.16亿元,同比增长49.63%

海外业务方面,最近几年来,东方财富主要通过主营业务为证券经纪的子公司哈弗证券加快国际化战略2021年,哈福德证券在中国内地和香港的收入同比增长81.14%,达到1.67亿元从营收占比来看,2021年东方财富在中国的营收占比高达98.72%,而中国内地和香港的营收占比均为1.28%

日前,东方财富在公告中提到,公司董事会会议审议通过了《关于为全资子公司出具书面责任书的议案》为进一步扩大公司的服务范围,哈福证券私人有限公司本公司间接持有的全资子公司哈弗新加坡有限公司拟向新加坡金融管理局申请资本市场服务牌照

值得一提的是,除了宣布发行GDR并登陆瑞士证券交易所,10月25日晚间,东方财富同时发布公告称,子公司东方财富证券拟公开发行不超过180亿元的公司债券公告称,为进一步拓宽东方财富证券融资渠道,优化债务结构,补充流动资金,将向专业投资者公开发行公司债券,发行规模不超过人民币180亿元,债券期限不超过5年

成为瑞士中国企业海外上市的新热门选择。

券商中国记者注意到,由于政策支持,估值高,审核时间短等优势,瑞士交易所逐渐成为上市公司发行GDR的首选。

日前,证监会发布《上海证券交易所与伦敦证券交易所存托凭证业务互联互通规定》,正式建立上海证券交易所与伦敦证券交易所的互联互通机制从2019年6月起,中企可以通过沪伦通基于上海a股在英国发行代表中国基本证券利益的GDR,华泰证券将发行首只沪伦通产品

日前,中国证监会发布《境内外证券交易所存托凭证互联互通业务监管规定》,将沪伦通拓展为中欧通,大力倡导a股公司在瑞士,英国,德国发行GDR并上市。

瑞士证券交易所是瑞士SIX集团旗下的证券交易所,位于苏黎世,是瑞士股票,债券及其他衍生品的主要交易场所瑞士交易所也是欧洲最大,流动性最强的交易所之一截至2022年初,瑞士证券交易所上市公司约230家,总市值约2万亿美元,平均市值约90亿美元

据中国记者不完全统计,今年以来,a股市场已有超过20家上市公司完成或计划发行GDR并在瑞士证券交易所上市包括郭萱高科,杉杉股份,格林威治股份,科达制造,健康元,乐普医疗等在内的多家上市公司在瑞成功设立与此同时,隆基绿色能源,巨星科技,东方洪升等10余家公司最近几天宣布将在瑞测试GDR并上市

中信证券分析师邱翔认为,发行GDR并在瑞士上市,相对于港股IPO等其他融资渠道具有独特优势瑞士交易所的监管制度兼顾上市要求和市场导向,正在成为发行GDR的热门选择

GDR在瑞士发行上市的审核由瑞士交易所自律监管机构承担,审核效率高,流程快整体审核时间预计1.5—2个月,比沪伦通6—8月的流程更有效率日前,瑞士交易所监督委员会宣布,拟修改上市规则,使GDR在瑞士交易所的上市和交易更具吸引力,保留对GDR适用瑞士交易所公司治理信息指令的豁免,并为中国的GDR发行人提供准入

值得一提的是,邱翔还提到,从已经发行GDR的公司的交易价格来看,在上市之前,GDR的价格一般相对于a股有一定程度的折扣除华泰证券外,其他GDR的折价率大致在5—10%区间伴随着赎回期的临近,GDR的转换价格与a股价格之间的价差趋于缩小赎回期结束后,GDR的折算价格与a股价格趋于一致,基本没有套利空间

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

热门阅读

- 1精准控温,江西五十铃翼放轻卡冷藏车运

- 2即时零售客户的性别分布呈现出均衡的趋

- 3百万补贴 万套好礼 长城汽车新能源购

- 4小米RedmiPad售价1099元具

- 5当代安培科技有限公司与VinFast

- 6即刻下定欧萌达享购置税全免及终身免费

- 7达尔优A98Pro机械键盘上架:天空

- 8乡村振兴战略是党的十九大提出的重大战

- 9动感溜背就是潮,潮跑就开欧萌达!下定

- 1018.98万元起,欧拉闪电猫惊艳上市

- 11评估Twitter新方向的将暂停广告

- 12外资企业在中国上市欢迎政策红利发行企

- 13离谱,《DOTA2》TI11总冠军T

- 14双方尚未就广汽菲克股权调整签署正式协

- 15极氪或将独立上市

- 16中国上市公司协会发布2022年中国上

- 17官方指导价区间为20.12万—28.

- 18美特斯邦威邦威被曝现金流恶化导致大量

- 19龙头企业表现亮眼高端制造业增长良好

- 20新兴产业正在成为家电上市公司业绩增长

- 21创业板公司盈利速度有所加快盈利能力持

- 22人工智能技术已经成为引领新一轮科技革

- 23今天有消息说浙江省将收生长激素目前还

- 24他从沉浸式互动教学环境让深度学习更容

- 25今天刚刚结束的DOTA2国际邀请赛T

- 26应该会在12月中旬发布仍有更多的软件

- 27五菱洪光MINIEV的月销量达到37

- 28小米推出了米家k歌麦克风现在又有一款

- 29魅蓝lifeme140W氮化镓双US

- 30荒野之息》是2017年任天堂WiiU

汽车点评网 分析汽车

关注汽车点评网,收听和分享“汽车秘密”

携手汽车点评网,为您提供更多汽车行业新鲜货。