图1活力榜前100名及a股上市公司平均年化收益率

2022中国上市公司品牌价值排行榜于2022年5月10日第六个中国品牌日正式发布,包括上市公司品牌价值活力百强榜单,即品牌价值大于200亿元,品牌价值增长率最高的100家公司。

此前,每家品牌价值研究机构都曾将活力榜TOP100与a股上市公司的财务表现进行对比,发现活力榜TOP100的营业总收入增长率,净利润增长率,净资产收益率等指标的平均值远高于a股平均值,显示出品牌价值活力对财务表现的正向作用。

那么,活力榜百强在投资维度有哪些表现呢各品牌价值研究院选取多项投资收益和风险指标,对活力榜百强与a股上市公司进行对比分析

发现蓬勃榜前100名的平均年化收益率和年化收益率分别为30.23%和20.57%,均超过a股上市公司平均水平数据表明,品牌价值的快速增长给资本市场和投资者带来了更多信心,促进了优质上市公司投资价值的实现

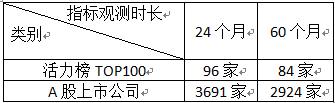

需要说明的是,为了与2022年中国上市公司品牌价值排行榜数据统计时间保持一致,本文相关数据统计截止到2021年12月31日此外,统计样本根据上市公司上市时间,剔除部分不符合指标观察期的股票,对a股上市公司各项投资指标进行1%的减尾处理

表1统计样本数

年化收益率是衡量股票投资收益水平的重要指标每个品牌价值研究院统计百强上市公司和a股上市公司24个月和60个月的年化收益率,得出算术平均值

图1显示,活力榜TOP100平均年化收益率达到30.23%,超过a股上市公司平均水平,但在观察时间拉长后,活力榜前100名的平均年化收益率依然坚挺,达到20.57%,远高于a股上市公司的2.98%。

这说明《轰轰烈烈榜》TOP100的投资价值与其品牌价值是一致的,具有良好的生命力,能够获得高于a股市场平均水平的收益。

图1活力榜前100名及a股上市公司平均年化收益率

此外,每家品牌研究机构还用詹森阿尔法值来衡量活力榜百强和a股上市公司股票超出理论预期收益的超额收益。

图2显示,在24个月和60个月两个观察期下,活力榜TOP100的平均超额收益率高于a股其中,活力榜TOP100的平均詹森阿尔法值达到1.38%,远高于a股的0.04%

图2活力榜百强及a股上市公司Jason Alpha平均值

与a股平均水平相比,年化波动率较低。

年度波动率通常用于衡量总投资风险活力榜TOP100和a股上市公司的平均年化波动率由各品牌价值研究院统计,包括24个月和60个月两种不同的观察时长

图3显示,在两个观察久期下,活力榜前100名的平均年化波动率低于a股上市公司的平均值其中,60个月的观察时间更为明显,相差4.51%这说明蓬勃榜TOP100整体投资风险低于a股上市公司

图3活力榜100强及a股上市公司平均年波动率

一般来说,上市公司的投资风险包括系统性风险和非系统性风险为了衡量系统性风险,每个品牌价值研究机构都会比较百强和a股上市公司的beta值图4显示,活力榜前100名的平均beta值和beta值分别为1.25和1.15,均高于1,也高于a股上市公司的平均值

贝塔值大于1,意味着在牛市中,投资活动排行榜前100名往往能获得比市场更多的收益活力榜前100的平均beta值高于a股,意味着其系统性风险更大

如前所述,蓬勃榜TOP100整体投资风险低于a股上市公司当其系统性风险高于a股上市公司时,意味着其非系统性风险进一步低于后者

图4活力榜100强及a股上市公司平均beta值

单位风险的超额收益也有优势,与观察时间正相关。

基于投资收益和风险的分析,品牌价值研究院每次把它们结合起来,都会统计出活力榜TOP100和a股上市公司的夏普比例这个指标是风险调整后的收益指标,即单位风险的超额收益

图5显示,活力榜百强平均夏普比率和夏普比率分别达到0.14和0.15,均高于同期a股上市公司平均水平。

这说明,调整风险后,活力榜前100仍然比a股上市公司具有更大的投资优势直观来说,活力榜前100名承担的每一个风险,都能带来更高的超额收益

和每一个品牌100指数的成份股一样,夏普比率指数TOP100的明显优势再次证明了品牌价值所蕴含的巨大投资价值。

图5活力榜前100名与a股上市公司的平均夏普比率

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

热门阅读

- 1这一轮钢价下跌的过程中不仅钢贸企业钢

- 2金属行业月报:整体需求不佳价格偏弱运

- 3牛客笔面试又放大招,为企业和候选人打

- 4我省规模以上工业原油加工量352.3

- 5贵广网络录得5天3板

- 6顺利通过验收并交付用户混合三合一的多

- 7北京将实现一刻钟便民生活圈全覆盖引领

- 8在Steam平台上运行的游戏性能没有

- 9商汤科技发展向好的基本面没有改变回购

- 10跨国车企在华整体份额下降大众仍是销量

- 11美股纳指涨3.1%爱奇艺涨9.7%理

- 12田东三举措保障企业用工留工

- 13周二指数震荡休整两市量能萎缩至万亿元

- 14天津口岸进口机电产品1620.1亿元

- 15标的公司主要从事商业中心的建设和运营

- 16自2021年1月以来月度出口值已连续

- 17本次股东大会将审议《关于公司符合非公

- 18瑞松科技市值22亿元

- 19第19届2022年杭州亚运会组委会于

- 20金高科技被增持至1408.49万股仍

- 21宁德时代夺2022年上半年全球动力电

- 22较今日收盘价上涨4.10%成交额46

- 23天坛生物板块交易名单大宗交易价格20

- 24百川股份子公司与宜春科陆签署战略合作

- 25根据上市公司7月6日公告中通客车产品

- 26江山新生代企业家协会被评为全省四好商

- 27近几天小米AX路由器综合体发布公告透

- 28他已经将自己的大脑上传到云端与虚拟版

- 29华东医药市值805亿元

- 30718全民家装节是土巴兔打造的一个I

汽车点评网 分析汽车

关注汽车点评网,收听和分享“汽车秘密”

携手汽车点评网,为您提供更多汽车行业新鲜货。